Estados Unidos y China son los mercados donde las ventas online crecen con mayor rapidez a nivel global. Los distribuidores puramente online atraen a nuevos compradores mientras que los autoservicios tradicionales pasan por dificultades. Kantar dio a conocer su estudio global sobre las compras de consumo masivo online en 2018.

La compra online de productos de consumo masivo creció un 20.3% globalmente en el último año y ya representa un 5.1% de las ventas a nivel global, según los últimos datos de la consultora Kantar sobre e-commerce. Este crecimiento fue impulsado por EE. UU. y China, ambos concentran el 84% del crecimiento del e-commerce global gracias al éxito de Amazon, Alibaba, JD.com y Walmart.

Una alta penetración de las compras online en los mercados asiáticos es realizada con smartphones, lo que significa que estos países continúan en la vanguardia de la venta online de productos masivos. Más del 19% de todas las ventas de productos de consumo masivo en Corea del Sur son online, la proporción más alta del mundo. Le sigue China con un 14%, pero considerando sus tasas actuales de crecimiento y el hecho de que 9 de cada 10 compras online son hechas desde el celular, se espera que supere la posición de Corea del Sur hacia el 2025. La cuota online en Taiwán es del 8.2%, mientras que en Japón del 7.7%.

En Europa Occidental[1], 4.1% de las ventas vienen del e-commerce, principalmente por el Reino Unido con un 7.2% y por Francia, con un 5.6%. Sin embargo, el número de compradores se ha estancado en ambos países, lo que significa que el crecimiento ha sido más lento que el año pasado. En contraste, las ventas del e-commerce crecieron un 35% en Holanda, donde start-ups como “Picnic” han contribuido a un total del 4.5% de las ventas de consumo masivo online.

En Europa Oriental[2], el canal online está menos desarrollado, representando apenas el 1.9% de las ventas del 2018. Solo República Checa y Rusia registraron en el e-commerce una participación de mercado superior al 3.3% y 2.2% respectivamente.

De la misma forma, el e-commerce en América Latina continúa en desarrollo. A pesar de que Argentina lidera este ámbito, solo el 0.6% de las compras se hacen online; y este porcentaje no aumentó respecto al año anterior. Las preocupaciones sobre seguridad y los métodos de pago constituyen aún barreras para los consumidores locales para hacer compras por Internet.

Jugadores puramente online lideran el crecimiento

Globalmente los distribuidores puramente online como Amazon, Alibaba y JD.com continúan siendo los ganadores del e-commerce, a la vez que siguen atrayendo a nuevos compradores. Éstos representan el 72% de las ventas online, registrando un crecimiento del 29% en 2018. Los ***retailers que operan tanto tiendas físicas como online, crecieron solo un 3% en comparación. Ellos deben lograr reducir los plazos y costos de entrega (o incluso ofrecerlo sin costo).

En ambos lados del mundo los gigantes estrictamente web dominan el mercado. Amazon alcanzó un 53% de share en las ventas online en EE.UU. A pesar de que ésta no ha conseguido tasas tan altas en Europa, sí ha logrado una cuota de mercado del 8.8% en Alemania y del 5.5% en Francia y está cerca del 3.2% en España y del 1% en el Reino Unido.

“Mientras que las ventas a través del e-commerce de la distribución tradicional en Europa tienden a centrarse en alimentos y bebidas, las ventas de Amazon están más enfocadas hacia el cuidado personal. En Francia, por ejemplo, mientras que Amazon es el líder online en el cuidado personal, en alimentos y bebidas ocupa el séptimo lugar. Allí, la distribución tradicional ha dado en el “clavo” con la estrategia “clic&collect”, donde por ejemplo la francesa E.Leclerc es 20 veces más grande que Amazon en las ventas de alimentos en línea gracias a sus puntos de recogida DRIVE", afirma Angel Rico, Expert Solutions & Retail Director en Kantar México, Worldpanel Division.

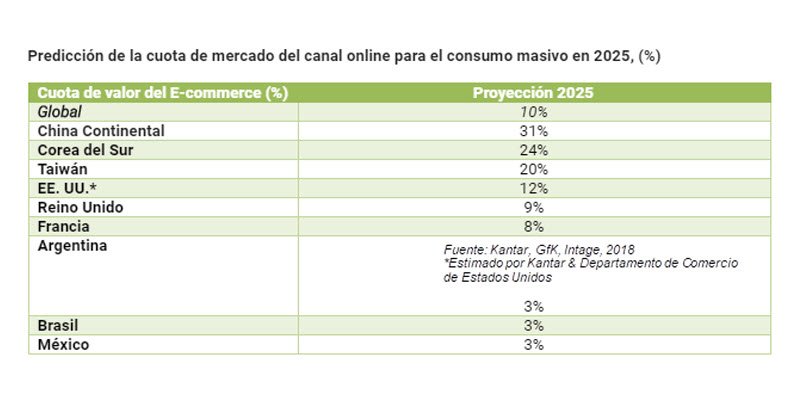

El canal Online liderará en Asia en 2025

Kantar explica que hacia el 2025, el canal online concentrará casi un tercio de las ventas de la canasta en China y un cuarto en Corea del Sur. En Reino Unido y Francia se estima que estas cifras lleguen al 9% y al 8% respectivamente en el mismo período.

“En 2025, el e-commerce representará el 10% de todo el gasto mundial, dos veces su peso actual. La integración de la tienda física y el e-commerce, la tecnología inteligente y opciones de venta directa al consumidor, ayudarán a atraer a nuevos compradores al online, que ahora tiene una penetración de solo el 21%”, explica Angel Rico, Expert Solutions & Retail Director en Kantar México, Worldpanel Division.

Como podemos observar el e-commerce está dominado por las empresas que desde su origen se enfocaron a las ventas por esta vía. Éstas se encuentran en los dos países que representan economías fuertes a nivel mundial. Resalta que el celular es el medio por el cual se realiza la mayoría de estas transacciones digitales. En América Latina los principales países en donde se está desarrollando este mercado es Argentina, Brasil y México siendo los argentinos los que lideran en esta zona.

Destaca que en Europa la distribución tradicional está encabezada por empresas locales las cuales han logrado ganar mercado en las compras online centradas en alimentos y bebidas, mientras que Amazon se focaliza hacia los productos de cuidado personal para esta localidad del mundo. Esta forma de comprar seguirá evolucionando y se sumarán más jugadores a este mercado con estrategias nuevas y accesibles.